来源: 财经光年公众号

高通背刺、软银重压,ARM——这家全球半导体IP领域的“统治者”,如今也要造芯了。

ARM原本不造芯,只为造芯伙伴赋能。

在自身业务失去想象空间之后,ARM最终还是背离了“不造芯”的初衷,向利润更高的AI芯片销售挺进。

它能如愿吗?

1

扼喉全球半导体

每颗CPU都有一个指令集(ISA),它定义了由CPU执行的软件指令。

相比复杂指令集X86,精简指令集ARM架构能够在较低功耗下提供足够性能。可以说,ARM架构的出现,奠定了以电池驱动的智能手机蓬勃发展的基础。

目前,ARM架构已经成为全球智能手机行业标准,几乎99%的智能手机采用基于ARM架构的处理器。

在芯片产业链中,任何一款芯片需要经历芯片IP、设计、制造、封装四大环节。芯片IP处于产业上游,是在芯片设计中可复用、具有独立功能的电路模块的成熟设计。设计者将预先设计好的组件,直接集成拼接进自己的芯片设计中,以降低芯片开发难度、缩短开发周期、提升芯片性能。

数据显示,ARM在移动处理器和物联网处理器市场中稳坐IP龙头地位,市占率超过90%。高通、苹果、三星等业内领先的手机芯片设计企业,无一不选择ARM作为IP供应商。

2

遭遇增长瓶颈

这家享誉全球的公司,净利润却不足客户零头。

截至2024年3月31日的最新财年中,ARM收入和净利润分别为32.33亿美元和3.06亿美元。其重要客户高通的2024财年年报显示,公司收入及净利润约为358亿美元和72.32亿美元,十倍于ARM。

单从ARM自身来看,触碰到增长“天花板”。2022-2024财年,ARM营收分别为27亿美元、26.8亿美元以及32.3亿美元,营收规模增量不大,且净利润连续两年下滑。

图:ARM净利润2021-2024财年

ARM业绩增长空间受限,与其特殊的商业模式密不可分。

上文提到,ARM收入来自技术授权费和版税。授权费是“钱货两讫”的一次性收入;版税是客户基于ARM架构设计的芯片卖出后,ARM按芯片价格进行一定比例抽成。客户产品卖得越多,ARM收到的版税抽成也就越多。

ARM客户遍布全球,如果按照版税提成的方式,ARM不仅能获得源源不断的现金流还能随着客户产品的热销,获得足够多的版税收益。

抛开半导体产业下行的行业背景,ARM自身商业模式赚不来钱的根本原因还是版税费率低,以及收取版税的基数小。客户每卖出一颗芯片,需要支付ARM芯片定价的0.5%~2%。

反观高通,专利授权收入并不是高通营收的“重头戏”,但2023财年高通版税收入53.06亿美元,是ARM的两倍。

与ARM不同,高通是按照设备售价来确定授权费用。以手机为例,通常手机厂商需要向高通缴纳整机价格约3.25%的专利授权费。iPhone 15的基础售价是5999元,每部需向高通缴纳专利费195元。

显然,智能手机的平均价格远高于其内部芯片,高通的授权模式能够使其在产品销售中赚取更多收益。

为了增收,ARM计划调整其商业授权模式,不再根据芯片的价值向芯片制造商收取使用费,而根据设备价值向原始设备制造商收取使用费。

一方面,高通联合博世、英飞凌、Nordic半导体和恩智浦等多家科技巨头组建新公司,布局RISC-V赛道。另一方面,中国公司也在积极拥抱RISC-V架构,以应对ARM受限、生态封闭等问题。

虽然当前ARM生态圈较RISC-V更完备,但随着头部科技巨头以及ARM营收来源比例最大的中国市场开始倒戈,RISC-V开发者与使用者逐渐增多,ARM面临RISC-V挑战。

3

为软银造芯?

2023年,在软银集团的积极运作下,ARM终于上市了。

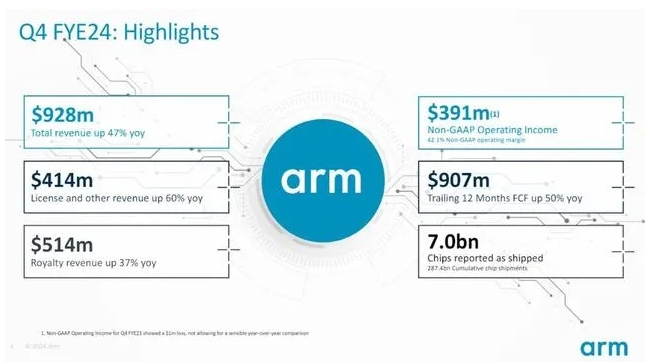

ARM日前发布2024财年第四季度(截至今年3月)财报及2025财年(截至明年3月)营收预测,经营情况并不乐观。

ARM预计全财年营收在38亿~41亿美元,中间值为39.5亿美元。而市场普遍预期为39.9亿美元,“不温不火”的全年展望让ARM股价大跌10%。

RISC-V来势汹汹、商业模式又遭遇瓶颈,ARM需要给资本圈讲新故事。

专家分析,ARM造芯此举,可能会失去“中立性”,引起客户不安。毕竟,ARM的许多客户同样在发力AI芯片,比如英伟达。据报道,英伟达与联发科计划联手开发一款基于ARM架构的AI PC处理器,采用台积电3nm先进封装。

这种竞争关系会让客户担心ARM会偏向于自己的产品,从而影响到他们的业务,致使客户转向其他架构,如x86或RISC-V,减少对ARM架构的依赖。

来源: 财经光年公众号